Le retour de l’inflation

Le retour de l’inflation à des niveaux que l’on avait pas vus depuis quarante ans est un phénomène majeur dans l’économie mondiale. En effet, du côté de la demande d’une part, les distributions “d’argent gratuit” liées aux conséquences des politiques sanitaires, ont très fortement solvabilisé la demande mondiale. Du côté de l’offre d’autre part, les décisions de confinements en Chine en particulier, mais aussi ailleurs dans le monde, les sanctions économiques sur la Russie, et les contraintes gigantesques liées aux politiques dites de « transition énergétique », diminuent fortement la capacité de l’appareil productif à répondre à la demande. Il y a un choc de demande et un choc d’offre qui, de façon synchrone, créent de l’inflation.

Une inflation qui pèse sur le prix de tous les actifs

L’inflation est particulièrement marquée et structurelle dans les pays occidentaux, elle pèse réellement sur le prix de tous les actifs (actions, obligations, immobiliers, devises). En effet, pour juguler l’inflation, les banques centrales doivent procéder à des hausses de taux, ce qui engendre une baisse majeure non seulement des actifs à risque mais aussi des actifs sans risque. Par exemple, un détenteur d’un emprunt à 10 ans de l’Etat américain (l’actif jugé le plus sûr au monde) aura perdu plus de 25% de son capital en 2022, du fait de la hausse des taux d’intérêts.

Cette hausse s’était pourtant faite attendre. La Reserve Federal américaine n’a procédé à sa première hausse de taux qu’à partir de mars 2022 en pensant dans un premier temps que l’inflation était temporaire : elle était déjà à plus de 8% à ce moment là ! Les banques centrales ont pris du retard par rapport à leurs combats contre l’inflation, ce qui a suscité des inquiétudes quant à leur capacité à contenir cette hausse des prix. De plus, les pays occidentaux ont une démographie faible favorisant le cycle inflationniste prix-salaires, avec des économies au plein emploi exerçant une pression à la hausse sur les salaires, contribuant ainsi à l’inflation. La dépendance énergétique et les contraintes liées aux investissements pour la “transition écologique” sont également des facteurs structurels qui pèsent sur la hausse des prix, c’est-à-dire l’inflation.

Les pays émergents : un autre monde

Les pays émergents se trouvent dans une situation inverse de celle des pays développés. Les actifs y sont encore clairement bon marché, et il n’y a pas de bulle, car ces marchés sont restés en grande partie oubliés depuis une dizaine d’années et les banques centrales n’ont pas été prises au dépourvu par l’inflation qui est globalement maitrisée, comme par exemple à l’image du Brésil, qui a même commencé à baisser ses taux d’intérêt… De plus, les causes structurelles de l’inflation en Occident ne s’appliquent pas aux pays émergents. C’est vrai, ils ne suivent pas le plus souvent les sanctions occidentales contre la Russie, leur permettant de s’approvisionner en matières premières à des prix raisonnables, ils sont bien moins engagés dans la transition énergétique, et leur démographie, robuste, les protège du plein emploi. Aucune des grandes causes structurellement inflationnistes qui frappent de plein fouet les pays développés n’est à l’oeuvre dans les pays émergents.

Une hausse des marchés en trompe oeil depuis début 2023

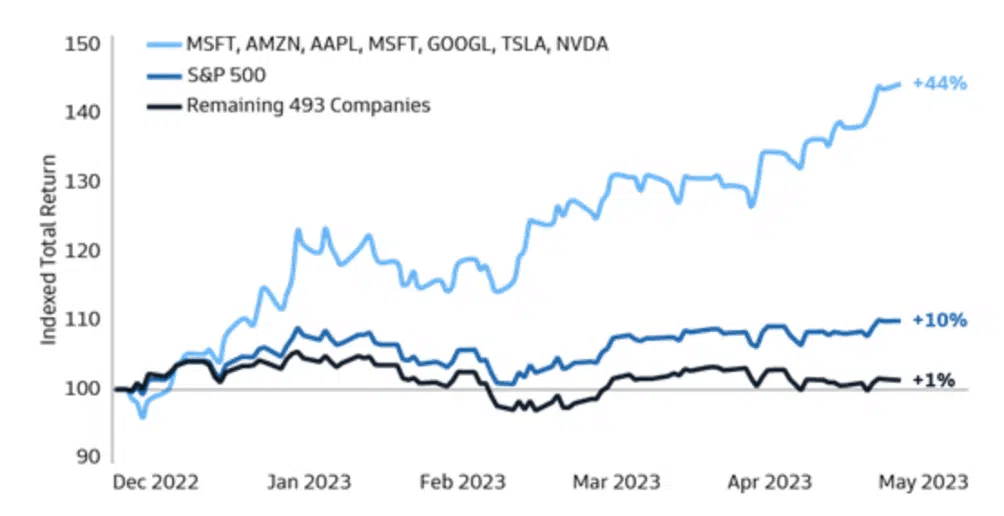

Depuis le début de l’année 2023 et dans la continuité de l’année 2022, on observe une correction généralisée de tous les actifs, pendant que certaines rares grosses valeurs connaissent une hausse.

En effet, les grands indices américains et européens sont en hausse depuis le début de l’année 2023, mais cela est due principalement à l’appréciation de quelques valeurs au sein des indices. Par exemple, pour le CAC40, les performances de seulement trois société (LVMH, L’Oréal, Hermes) expliquent à elles seules toute la performance de l’indice, pendant que les 37 autres valeurs du CAC40 prises ensembles présentent une performance nulle ou négative depuis le début de l’année. Aux USA également, au sein du S&P500, qui est l’indice des 500 plus importantes sociétés américaines, seules sept sociétés expliquent toute la hausse de l’indice (les 7 que l’on appelle “les 7 magnifiques” dans les salles de marchés aux USA), pendant que les 493 autres sociétés de l’indice font ensemble une performances de 1% sur 2023 – ces sept gigantesques sociétés sont également dans le Nasdaq. En résumé, toute la hausse du marché américain s’explique par seulement sept entreprises (Apple, Microsoft, Google, Amazon, Tesla, Nvidia, Netflix)… Toutes les autres 493 sociétés de l’indice, ensembles, ont une performance proche de …0% depuis le début de l’année. Par ailleurs, la majorité des autres indices actions du monde, sont à 0 % de performances ou négatifs (Chine, Inde…), et les marchés obligataires des pays développés sont fortement négatifs en raison de la hausse des taux. Donc oui, mis à part ces quelques valeurs qui portent certains indices comme le CAC40 et les marchés américains, nous sommes bien toujours, et continuons d’être, depuis le début de l’année, dans un contexte de correction de marché aussi bien sur les actions que sur les obligations, dues à la hausse des taux d’intérêt (inflation).

Quelles sont nos perspectives ?

Ce changement profond de paradigme ouvre également la porte à de nouvelles opportunités. En effet, nous sommes toujours dans un schéma de dégonflement de bulles dues à l’apparition d’une inflation structurelle dans les pays occidentaux. Nous pensons néanmoins que la grande partie de la hausse de taux est désormais derrière nous et que les banquiers centraux ne devraient plus avoir à augmenter leurs taux significativement comme cela a été le cas au cours des derniers mois : c’est une réelle opportunité pour les investisseurs des pays développés. Nos convictions sont également portés vers les pays émergents qui cochent toutes les cases (marchés pas chers, démographie, politique monétaire à bon niveau, cycle économique prometteur…). Le timing semble également intéressant puisque les investisseurs institutionnels ne sont pas encore grandement positionné sur cette zone géographique.

Comment cela se traduit-il dans nos portefeuilles ?

Dans ce contexte inédit de retour brutal d’une inflation disparue depuis plus de quarante ans, nos portefeuilles étaient jusqu’au troisième trimestre 2023 résolument prudent. Effectivement, une grande partie de l’allocation était investie de manière non-directionnelle avec par exemple des fonds “long-short” : les gérants peuvent ainsi investir sur des actifs dont la valeur devrait augmenter à long terme et vendre à découvert des actifs dont la valeur devrait diminuer. Nous commençons à voir, depuis juillet 2023 aux États-Unis, une inflation qui cesse enfin de progresser (inflation core), ce qui est un signal très important pour nous. Si le phénomène économique de l’inflation est lui-même volatile, et peut connaître des vagues, le ralentissement de l’inflation « core » pour la premiere fois depuis près de deux ans, est un signal important, dans la mesure où les hausses de taux à venir pourraient être contenues (surtout aux USA). Nous avons donc procédé à une importante ré-allocation de nos portefeuilles, dans lequel nous avons augmenté sensiblement notre exposition au risque globale avec plus de la moitié de notre portefeuille investi sur des actions dont 30% sur les pays émergents. En parallèle, nous avons revu notre sélection de sociétés de gestion et nos méthodes de constructions de portefeuilles pour les adapter au nouveau contexte de taux durablement élevé.